9 stycznia 2019 r. Europejski Urząd Nadzoru Giełd i Papierów Wartościowych opublikował stanowisko, tzw. Advice on Initial Coin Offerings and Crypto-Assets, które wyznacza kierunki potencjalnej regulacji rynku kryptotechnologi (ICO, kryptowaluty) w Unii Europejskiej.

O czym generalnie jest stanowisko ESMA?

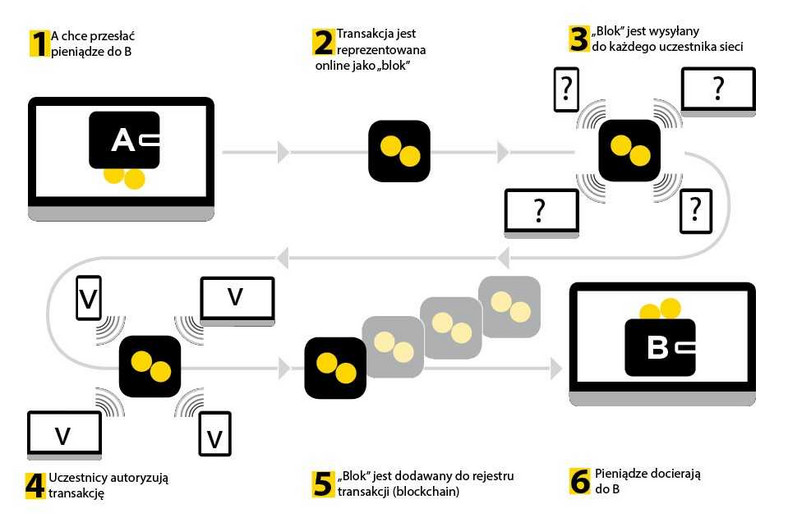

ESMA widzi wiele potencjalnych korzyści w DLT, jednak brak regulacji rynku implikuje jej zdaniem wiele ryzyk dla inwestorów, takich jak możliwość oszustw, cyberataków, prania pieniędzy i dokonywania manipulacji na rynku. W związku z tym najbardziej istotne i potrzebne jest ustalenie prawnego statusu aktywów opartych o kryptotechnologię (na dzień dzisiejszy nie istnieje legalna definicja kryptoaktywów). Niestety, nie jest możliwe stworzenie jednego zapisu, dla wszystkich kryptoaktywów, gdyż aktywa te mają różne cechy i zazwyczaj hybrydową budowę, co uniemożliwia stworzenie ogólnej regulacji.

Rodzaje krypto-aktywów

W celu identyfikacji możliwych rodzajów aktywów latem 2018 r. ESMA przeprowadził przy udziale finansowych organów nadzorczych państw członkowskich badanie, które pozwoliło wyodrębnić pewne cechy poszczególnych kryptoaktywów: aktywa typu inwestycyjnego, użytecznego, płatniczego i hybrydy w/w krypto-aktywów. ESMA podzielił kryptoaktywa na dwie grupy:

- instrumenty finansowe – do których stosuje się m.in. przepisy dyrektywy MIFID II

- aktywa, które nie kwalifikują się jako instrumenty finansowe, ale w zasadzie faktycznie nimi są,

przy czym czysto płatnicze kryptoaktywa nie zostały uznane za instrumenty finansowe w ogóle, zaś kryptoaktywa z prawami do zysku mogą jego zdaniem kwalifikować się albo jako zbywalne papiery wartościowe albo inne rodzaje instrumentów finansowych według MiFID.

Jakie regulacje zdaniem ESMA powinny mieć zastosowanie do kryptoaktywów o cechach instumentów finansowych?

Do tego typu aktywów (należących do grupy 1 lub 2 powyżej) zastosowanie miałyby:

- Dyrektywa 2003/71/WE Parlamentu Europejskiego i Rady w sprawie prospektu emisyjnego publikowanego w związku z publiczną ofertą lub dopuszczeniem do obrotu papierów wartościowych i zmieniająca dyrektywę 2001/34/WE

- Dyrektywa Parlamentu Europejskiego i Rady 2013/50/UE zmieniająca dyrektywę 2004/109/WE Parlamentu Europejskiego i Rady w sprawie harmonizacji wymogów dotyczących przejrzystości informacji o emitentach, których papiery wartościowe dopuszczane są do obrotu na rynku regulowanym, dyrektywę 2003/71/WE Parlamentu Europejskiego i Rady w sprawie prospektu emisyjnego publikowanego w związku z publiczną ofertą lub dopuszczeniem do obrotu papierów wartościowych oraz dyrektywę Komisji 2007/14/WE ustanawiającą szczegółowe zasady wdrożenia niektórych przepisów dyrektywy 2004/109/WE

- Dyrektywa Parlamentu Europejskiego i Rady 2014/65/UE z dnia 15 maja 2014 r. w sprawie rynków instrumentów finansowych oraz zmieniająca dyrektywę 2002/92/WE i dyrektywę 2011/61/UE (MiFID II)

- Rozporządzenie Parlamentu Europejskiego i Rady (UE) Nr 575/2013 z dnia 26 czerwca 2013 r. w sprawie wymogów ostrożnościowych dla instytucji kredytowych i firm inwestycyjnych, zmieniające rozporządzenie (UE) nr 648/2012 (CRR/CRD IV)

- Dyrektywa Parlamentu Europejskiego i Rady nr 2014/57/UE z dnia 16 kwietnia 2014 r. w sprawie sankcji karnych za nadużycia na rynku (MAR)

- Rozporządzenie Parlamentu Europejskiego i Rady (UE) Nr 236/2012 z dnia 14 marca 2012 r. w sprawie krótkiej sprzedaży i wybranych aspektów dotyczących swapów ryzyka kredytowego

- Rozporządzenie Parlamentu Europejskiego i Rady (UE) Nr 909/2014 z dnia 23 lipca 2014 r. w sprawie usprawnienia rozrachunku papierów wartościowych w Unii Europejskiej i w sprawie centralnych depozytów papierów wartościowych, zmieniające dyrektywy 98/26/WE i 2014/65/UE oraz rozporządzenie (UE) nr 236/2012

- Dyrektywa 98/26/WE Parlamentu Europejskiego i Rady z dnia 19 maja 1998 r. w sprawie zamknięcia rozliczeń w systemach płatności i rozrachunku papierów wartościowych

- Dyrektywa Parlamentu Europejskiego i Rady (UE) nr 2018/843 z dnia 30 maja 2018 r. zmieniająca dyrektywę (UE) 2015/849 w sprawie zapobiegania wykorzystywaniu systemu finansowego do prania pieniędzy lub finansowania terroryzmu oraz zmieniająca dyrektywy 2009/138/WE i 2013/36/UE (AML).

Co wynikałoby z konieczności zastosowania niektórych z tych regulacji?

Dyrektywa w sprawie prospektu emisyjnego

Dyrektywa w sprawie prospektu emisyjnego wymaga publikacji prospektu emisyjnego przed ofertą publiczną papierów wartościowych lub dopuszczeniem do obrotu takich papierów wartościowych na rynku regulowanym, działającym w państwie członkowskim, chyba że mają zastosowanie pewne wyłączenia lub zwolnienia. W szczególności w dyrektywie określono, jakie niezbędne informacje powinien zawierać prospekt emisyjny oraz w jakiej formie powinien być przedstawiony.

Dyrektywa w sprawie przejrzystości

Dyrektywa w sprawie przejrzystości ma na celu zapewnienie ujawniania dokładnych, wyczerpujących i aktualnych informacji na temat emitentów, których papiery wartościowe są dopuszczone do obrotu na rynku regulowanym, znajdującym się lub działającym w państwie członkowskim. W szczególności wymaga ujawnienia okresowych i bieżących informacji o tych emitentach, np. rocznych sprawozdań finansowych, raportów półrocznych, śródrocznych sprawozdań zarządu, informacji o przejęciu lub sprzedaży znacznych pakietów akcji oraz wszelkich zmian w prawach posiadaczy papierów wartościowych.

MiFID II

Ramy dyrektywy w sprawie rynku instrumentów finansowych obejmują dyrektywę (MiFID II) i rozporządzenie (MiFIR) oraz mające do nich zastosowanie akty wykonawcze. W przypadku, gdy dane kryptoaktywa można uznać za instrumenty finansowe to działania na nich stanowić będą usługi inwestycyjne (np. zawieranie transakcji na własny rachunek, wykonywanie zleceń na rachunek klientów, zarządzanie portfelem, animacja rynku, prowadzenie MTF lub OTF lub świadczenie usług doradztwa inwestycyjnego). Podmiot prowadzący taką działalność inwestycyjną będzie musiał spełnić wymogi wynikające z MIFID II i być „firmą inwestycyjną” w rozumieniu art. 4 ust. 1 pkt 1 dyrektywy. Powyższe oznacza możliwość zastosowania MiFID II i pozostałych regulacji do platform handlujących kryptoaktywami. Wymogi te wymienione są w m.in. art. 16 ust. 2 -10 MiFID, z którego wynika, że firmy inwestycyjne powinny dysponować odpowiednimi politykami, procedurami , systemami i zasobami w celu zapewnienia zgodności ich działań z obowiązkami wynikającymi z MiFID, w tym w zakresie zapobiegania konfliktom interesów, zatwierdzania i dystrybucji instrumentów finansowych, zapewnieniu ciągłości i regularności świadczenia usług inwestycyjnych i prowadzenia działalności inwestycyjnej, bezpieczeństwa danych, prowadzenia dokumentacji, kontroli wewnętrznej i zarządzania ryzykiem.

CRR

Firmy inwestycyjne muszą spełniać minimalne wymogi kapitałowe określone w art. 15 dyrektywy MiFID i dyrektywie 2013/36/ UE oraz rozporządzeniu (UE) nr 575/2013 (CRR). Różnią się one w zależności od rodzaju usług. Przykładowo firmy inwestycyjne prowadzące platformę obrotu MTF lub OTF lub prowadzące działalność na własny rachunek muszą dysponować kapitałem początkowym w wysokości 730 000 euro.

MAR

Rozporządzenie w sprawie nadużyć na rynku zakazuje wykorzystywania informacji poufnych, bezprawnego ujawniania informacji poufnych i manipulacji na rynku (nadużyć na rynku) w odniesieniu do następujących instrumentów: a) instrumentów finansowych dopuszczonych do obrotu na rynku regulowanym lub w przypadku których złożono wniosek o dopuszczenie do obrotu na rynku regulowanym; b) instrumentów finansowych będących przedmiotem obrotu na MTF, dopuszczonych do obrotu na MTF lub, w przypadku których złożono wniosek o dopuszczenie do obrotu na MTF; (c) instrumentów finansowych będących przedmiotem obrotu na OTF oraz d) instrumentów finansowych nieobjętych lit. a), b) lub c), których cena lub wartość zależy od ceny lub wartości instrumentu finansowego, o której mowa w tych punktach, lub ma na nie wpływ.

Zgodnie z tą regulacją platformy obrotu kryptoaktywami powinny posiadać stosowne systemy i procedury, mające na celu zapobieganie nadużyciom na rynku, ich wykrywanie i zgłaszanie. Emitenci zobligowani byliby do ujawnienia informacji wewnętrznej tak szybko, jak to możliwe oraz utrzymywać aktualną listę osób mających dostęp do informacji poufnych. Kierownicy emitentów zobowiązani byliby do powiadamiania właściwego organu o każdej transakcji przeprowadzonej na własny rachunek. Osoby, które opracowują lub rozpowszechniają zalecenia dotyczące inwestycji, powinny również zapewnić obiektywne przedstawienie takich informacji.

AML

Implementacja postanowień IV już dyrektywy o przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu do polskiego porządku prawnego w lipcu 2018 r. miała m.in. na celu objęcie podmiotów zajmujących się świadczeniem usług wymiany walut pomiędzy walutami wirtualnymi a walutami fiducjarnymi, a także dostawców kont walut wirtualnych regulacjami dyrektywy (UE) 2015/849 (dyrektywy AML IV). Na mocy tej regulacji podmioty te stały się podmiotami zobowiązanymi, w rozumieniu ustawy i dyrektywy.

Kolejna dyrektywa AML V, która musi zostać wdrożona do prawa krajowego do 10 stycznia 2020 r. ma na celu włączenie do grupy “podmiotów zobowiązanych” tych instytucji, które dają możliwość wymiany pomiędzy różnymi rodzajami kryptowalut oraz dostawców usług finansowych dla ICO.

Kryptoaktywa niebędące instrumentami finansowymi

W ocenie ESMA te kryptoaktywa, których nie można zakwalifikować jako instrumentów finansowych (lub gdy nie wchodzą w zakres innych przepisów UE mających zastosowanie do instrumentów niefinansowych, takich jak dyrektywa w sprawie pieniądza elektronicznego) stanowią dla konsumentów największe ryzyko.

W przypadku takich „niefinansowych” kryptoaktywów ESMA prognozuje dwa możliwe scenariusze działania unijnych organów:

- nie robić nic i wzorować się na reakcji państw, które już wdrożyły swoje własne rozwiązania prawne, regulujące rynek kryptoaktywów – ergo czyli poczekać na przygotowanie odpowiednich regulacji przez poszczególne państwa członkowskie (np. Malta),

- lub wypracować dla tych aktywów jednolite, wspólne, unijne rozwiązania.

Jako, że w opinii tej europejski nadzorca wyraził zaniepokojenie faktem, że niektóre państwa członkowskie zaczęły rozważać wprowadzenie odrębnych przepisów na poziomie krajowym w odniesieniu do całości lub części tych krypto-aktywów, które nie kwalifikują się jako instrumenty finansowe, należy sądzić, że stojąc na straży ochrony inwestorów i integralności rynku kapitałowego ESMA zaleci tę drugą drogę.

Do podobnych wniosków doszedł także inny organ, EBA, który wezwał Komisję Europejską do przeprowadzenia oceny konieczności wdrożenia niezbędnych przepisów, które będą sprzyjały wykorzystaniu technologii DLT w sektorze finansowym, o czym pisałam w poprzednim wpisie.

Także w Polsce trwają prace nad różnymi regulacjami w obszarze technologii DLT i Blockchain. W ostatnim spotkaniu Grupy Roboczej ds. Blockchain i DLT przy Ministerstwie Cyfryzacji, której jestem członkiem, wzięli udział przedstawiciele Związku Banków Polskich, Związku Polskiego Leasingu, Koalicji na rzecz polskich innowacji, Izby Gospodarczej Blockchain i Nowych Technologii, Polskiej Izby Ubezpieczeń, banków (np. ING Banku Śląskiego), spółek i start upów, a także adwokaci i radcowie prawni. Projekt ten wzbudził nadzieję szczególnie w środowisku zajmującym się obrotem walutami wirtualnymi, jednakże na ten moment plan prac poszczególnych zespołów grupy nie obejmuje tej kwestii, a szkoda… Brak regulacji daje się szczególnie we znaki polskim giełdom kryptowalut. Właśnie dziś na listę ostrzeżeń publicznych KNF wpisana została polska giełda CoinRoom, prowadzona przez Coinroom Sp. z o.o. z siedzibą w Warszawie. Coinroom obsługuje platformę służącą do wymiany kryptowalut.

Zawiadomienie o możliwości popełnienia przestępstwa określonego w art. 150 ust. 1 ustawy o usługach płatniczych zostało skierowane 15 stycznia 2019 r. zostało skierowane przez Urząd KNF do Prokuratury Okręgowej w Warszawie. Podejrzenie dotyczy nieuprawnionej działalności (bez wymaganego zezwolenia) w zakresie świadczenia usług płatniczych lub w zakresie wydawania pieniądza elektronicznego.

Tylko w ciągu tego tygodnia na „czarną listę nadzoru” trafiły jeszcze dwa inne tego typu podmioty – BitMarket24 oraz BM24, a w zeszłym roku na cenzurowanym znalazły się także Abucoins, czy nawet BitBay, a więc największa polska giełda kryptowalut – donosi portal bankier.pl.

Stanowisko ESMA do pobrania tutaj.